来源:中国银行保险报时间:2022-02-15 08:54

□本报记者 仇兆燕

随着我国人口老龄化加速到来,养老财富储备被提上更重要、更紧迫的日程。公众养老意识如何,是否已经做好充足准备?

2月10日,中国保险资产管理业协会发布《中国养老财富储备调查报告(2021)》(以下简称《报告》)。大部分受访者有退休规划意识,但付诸行动者较少,不到三成。还有1/4的受访者,从未想过退休规划。

未富先老、未备先老问题突出

我国已于2000年进入老龄化社会。根据国家统计局最新数据,2021年末,中国人口14.1亿人,60岁及以上人口2.67亿人,占全国人口的18.9%,其中65岁及以上人口2亿人,占全国人口的14.2%,人口老龄化进入加速期。

伴随着人口老龄化的加速,我国养老财富储备压力日益加大。与发达国家相比,我国未富先老、未备先老问题突出。《报告》显示,2020年,我国居民财富总额突破78万亿美元,仅次于美国,位居第二;但居民财富的60%为房产,占比仅40%的金融资产中还以现金、短期储蓄和理财等居多,养老财富储备面临较大挑战。

中国保险资产管理业协会对7000多名受访者进行问卷调查,结果显示,受访者对基本养老保险的预期和依赖度都很高。约83%的受访者选择了基本养老保险作为退休后收入的来源;此外,38%的受访者选择了储蓄、理财等银行类产品,30%选择了企(职)业年金,29%选择了商业养老保险、个人税延养老保险、投资连结保险(含万能险)等保险类产品。可以说,1/3左右的受访者认为银行类产品、企(职)业年金、保险类产品是退休后收入的来源构成。

值得关注的是,虽然受访者对基本养老保险的预期和依赖度都很高,但随着我国居民生活水平快速提高,对生活品质的追求造成了生活成本的不断攀升。63%的受访者认为仅依靠社保(基本养老保险)较难甚至极难实现理想中的退休生活,只有约15%的受访者有信心能实现心中期望的退休生活。

养老投资规划存在三大困难

面对养老困境,真正付诸行动并有完整规划的人却又寥寥无几。

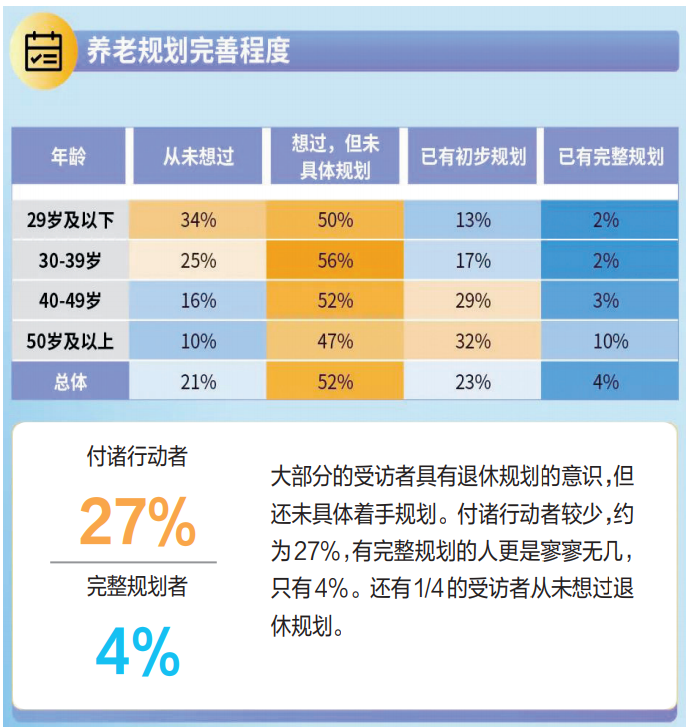

《报告》显示,约52%的受访者具有进行退休规划的意识,但还未具体动手规划。实际付诸行动者较少,约为27%,有完整规划的人更是寥寥无几,只有4%。还有1/4的受访者,从未想过退休规划(见图)。

从不同年龄来看,受访者越年轻,从未想过养老规划的比例就越高,随着受访者年龄的增加,形成初步规划、完整规划的比例逐渐提高;但无论是哪个年龄分段,想过而未具体规划的比例都保持在半数左右。

“没有额外的收入来支持养老投资规划;担心养老投资的风险过大;受访者认为自身的专业知识不足,难以进行养老投资规划”是最为普遍的三项困难,此外,缺乏时间打理投资、养老产品选择困难、现有产品不符合需求等原因同样起到了一定的制约效果。

从不同年龄段看,越年轻的受访者越认为提早规划养老更重要,而年纪越大的受访者越认为向后推迟规划养老是合适的。其中,在50岁以上的受访者中,有38%的人认为在50岁之后再规划养老是合适的。

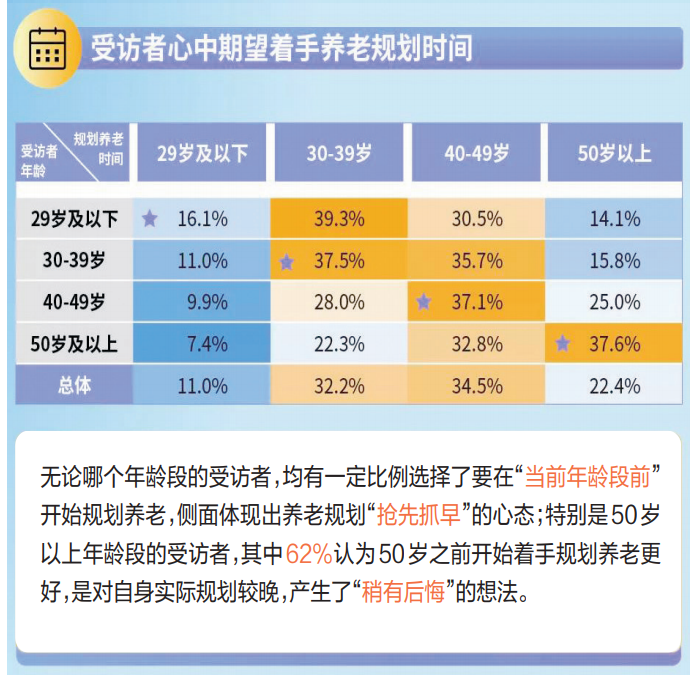

无论哪个年龄段的受访者,均有一定比例选择要在“当前年龄段前”开始规划养老,侧面体现出养老规划“抢先抓早”的心态。特别是50岁以上年龄段的受访者,有62%的人认为,50岁之前开始着手规划养老更好,对自身实际规划较晚产生了“稍有后悔”的想法(见图)。

四大方面解决养老困境

为推动全民大众进行养老财富储备,推动养老事业高质量发展,《报告》建议,从加快完善政策顶层设计、加快推进养老金融教育、加快养老金融产品服务供给和加快提升养老服务水平4个方面入手。

在完善政策顶层设计方面,《报告》指出,政府及养老金监管层可进一步明确养老金融产品的内涵与外延,从制度层面考虑设计相关配套政策和激励机制,鼓励全民大众增加养老金融领域投资“扩容、拓面”加快民众养老财富储备。同时,应逐步构建“多层次、多支柱养老保险体系”信息化平台,让全民大众都可以从官方或专属渠道了解到基本养老保险、企(职)业年金个人养老金的缴纳方式、领取资格、领取时间和预估金额配套福利等信息,加强政策产品及购买渠道的便捷性和普惠性。进一步构建深化养老成本指数、养老消费指数、养老医疗指数等相关数据,为养老财富规划提供有力的数据支撑。

在推进养老金融教育方面,监管主体、行业协会和养老金融服务机构可以从不同的角度协同推进。其中,国家机关、监管主体侧重养老金融教育的权威性和广覆盖。行业协会配合做好宣传工作,提升社会关注度,建立行业标准,大力发展和搭建相关职业教育平台。金融机构和专业服务机构则要积极参与普及教育,建立专业养老财富规划团队,提供专业、可信赖的养老财富规划服务。同时,《报告》明确,要规范和统一养老金融宣传标准和要求,避免销售误导,防止销售欺诈等行为。

在养老金融产品服务供给方面,加大在低门槛理财、年长者理财和年长者保险产品中的投入与创新。增强医疗和保险跨业联动,产品合规创新,设计具有吸引力的储蓄增值型医疗保险,通过年轻时期的积累和复利增长,平滑老年医疗支出的压力。逐步建立公开透明的养老金融产品供应商反馈与评价机制,通过公开大众评价等内容,助力民众选择专业金融机构。调研显示,年轻一代倾向于“开放式、交互式”的养老规划,养老服务既要做到规范化、多元化、系统化,也要与时俱进做到个性化;商业保险机构可以依托于服务,拓展保险的责任边际,为客户解决迫切而现实的问题。

提升养老服务水平方面,结合老年人的生活习惯,在教育、文化、就医、健身、交流等公共场所、日常电子通信设备及交通工具等方面充分考虑老年人的需求;支持和扩大老年教育资源供给,营造老有所为、老有所养的环境;借鉴和学习全球在养老金融教育、养老财富储备等方面的先进经验和举措。