来源:中国银行保险报时间:2022-01-11 10:13

□本报记者 樊融杰

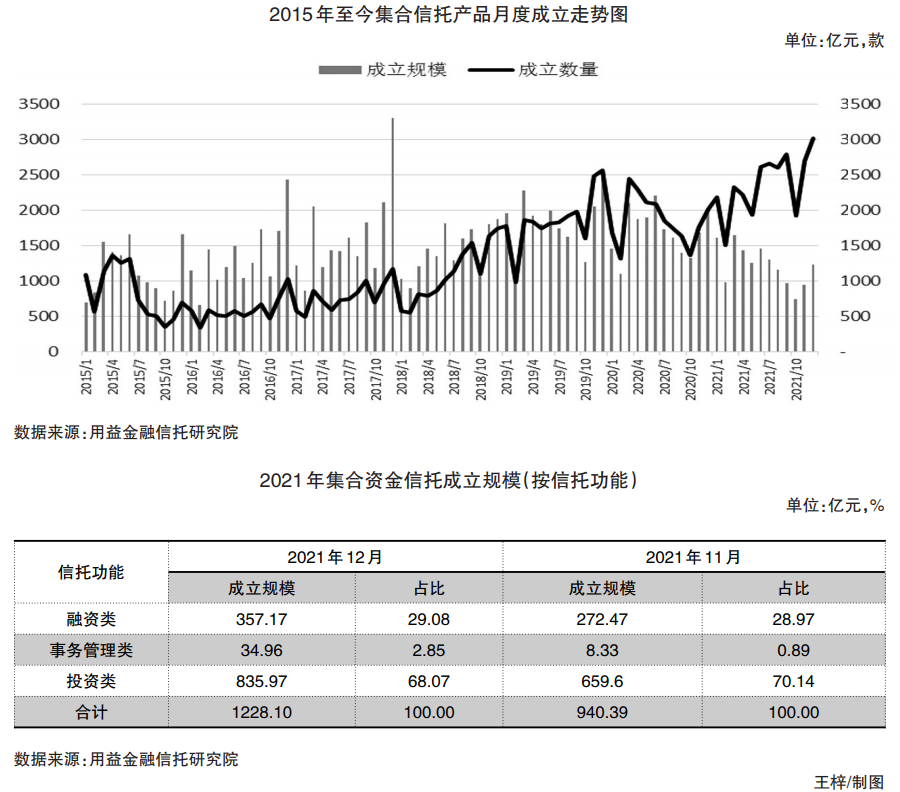

近日,用益信托发布《集合资金信托市场分析报告(2021年12月)》(以下简称《报告》)。《报告》显示,2021年12月,集合信托的产品成立数量达近年单月成立新高,专家认为主要是因为年末信托公司为业务冲量,推高了非标与标品业务的成立数量。

单月成立数量再破纪录

根据用益信托统计,2021年12月共计成立集合信托产品3023款,与2021年11月相比增加12.20%,创近年单月成立数量的新高。

2021年,单月集合信托成立数量多次创下近年来新高。用益信托统计显示,2021年6月,市场成立集合信托为2614款,达当时单月数量最高;2021年9月,集合信托成立数量为2787款;2021年12月,该数值再次打破纪录。

用益信托研究员帅国让对《中国银行保险报》记者表示,主要原因有两方面,一是标品类产品成立量大幅攀升,二是年末往往基于冲量考核,释放的额度相对较多,非标产品成立也有所增长。

在成立数量达近年来的单月新高时,2021年12月市场成立的集合信托成立规模1228.10亿元,与2021年11月相比增加30.59%。

对于规模的增长,用益信托认为,一方面是因为基数较低,另一方面是非标产品的成立规模增长显著,其中增长最为明显的是投向房地产、工商企业、基础产业三大实体经济领域的信托资金。2021年监管环境持续趋紧,12月大量存续产品到期后非标额度有较快的释放,非标产品被限制但受投资者热捧。

2021年12月成立的集合信托中,投资类信托为835.97亿元,占当月成立的集合信托规模的68.07%,环比减少2.07个百分点;融资类信托为357.17亿元,占当月成立的集合信托规模的29.08%,较11月增加0.11个百分点。

用益信托认为,2021年12月集合信托市场投资类业务依旧占据绝对的优势,融资类业务虽有所增长,但受限于监管收紧,增长的绝对规模相对较小。而受年末冲规模影响,非标类产品投放增长迅速,非标产品资金募集情况火爆。

全年收益率平稳

在集合信托成立规模快速上升的同时,2021年12月集合信托产品的平均预期收益率有所上行。

用益信托据公开资料不完全统计,2021年12月集合信托产品的平均预期收益率为7.12%,与2021年11月相比增加0.06个百分点。对此,用益信托认为,集合信托产品的平均预期收益率上行,主要是短期因素所致。年末信托公司冲规模,投放较多非标产品以带动市场热度,导致平均预期收益率有所上升。

记者注意到,相比于2020年集合信托平均预期年收益率的快速下滑,2021年集合信托平均预期年收益率整体保持了较为平稳的状态。

用益信托指出,现阶段集合信托产品市场中标品产品的数量占比较高,但多为净值化产品。短时间内非标类产品的大量增加,容易导致集合信托产品的平均预期收益率明显上行。从市场反馈的信息来看,部分政信类产品的募集情况火爆,但出现临时封账成立,下期收益下调的情况,原因是融资方提出要降成本。2022年信托产品的平均预期收益率或再度进入下行通道。

用益信托认为,从长期来看,国内仍将会保持低利率的市场环境。现阶段企业的投融资需求不旺,房地产行业调控导致行业风险上升,信托公司在寻求优质的底层资产方面难度增加,集合信托产品的平均预期收益率仍有下行空间。

此外,行业产品转型也是收益率进一步下降的原因之一。用益信托表示,在监管收紧和产品净值化管理的大趋势下,非标固收类产品的数量及规模下滑,净值化产品预期将会是集合信托市场的主流。随着市场逐渐转向浮动收益型产品,未来集合信托市场平均预期收益率的“含金量”将有所下降。

地产信托有所回暖

2021年12月共发生信托产品违约事件32起,涉及金额244.48亿元。

根据用益信托此前统计,2021年三季度,地产领域成为了信托行业违约事件的高发区。2021年三季度,房地产信托共出现违约事件31起,涉及金额221.64万元,其违约数量占信托产品总违约数量的40.26%,违约金额约占总违约金额的59.04%。

用益信托认为,当前房地产类项目依旧是风险事件的主要来源,房地产市场的信用危机仍在持续发酵。房市销售不畅、房企资金链紧绷,加上融资渠道被收紧,未来部分存量房地产信托项目或仍需要面临违约风险。

尽管对信托公司而言,房地产业务的风险依然高企。但2021年12月,房地产信托业务环比仍出现了一定上涨。12月房地产类信托成立规模256.22亿元,与上月同时点相比增加81.80%,但与2020同期相比,成立规模下滑49.27%。

用益信托认为,房地产信托产品在2021年12月迎来一波回暖,一方面,房地产业务仍有较为重要的地位,年末大量存量项目到期,业务额度和项目储备较为充分,产品收益率较高,对投资者仍有一定吸引力;另一方面,在房地产行业风险依旧高企的背景下,信托公司在展业方面保持谨慎,在交易对手和项目的选择上较为保守。