车险费改18年

□记者 张爽

第一阶段:小试牛刀

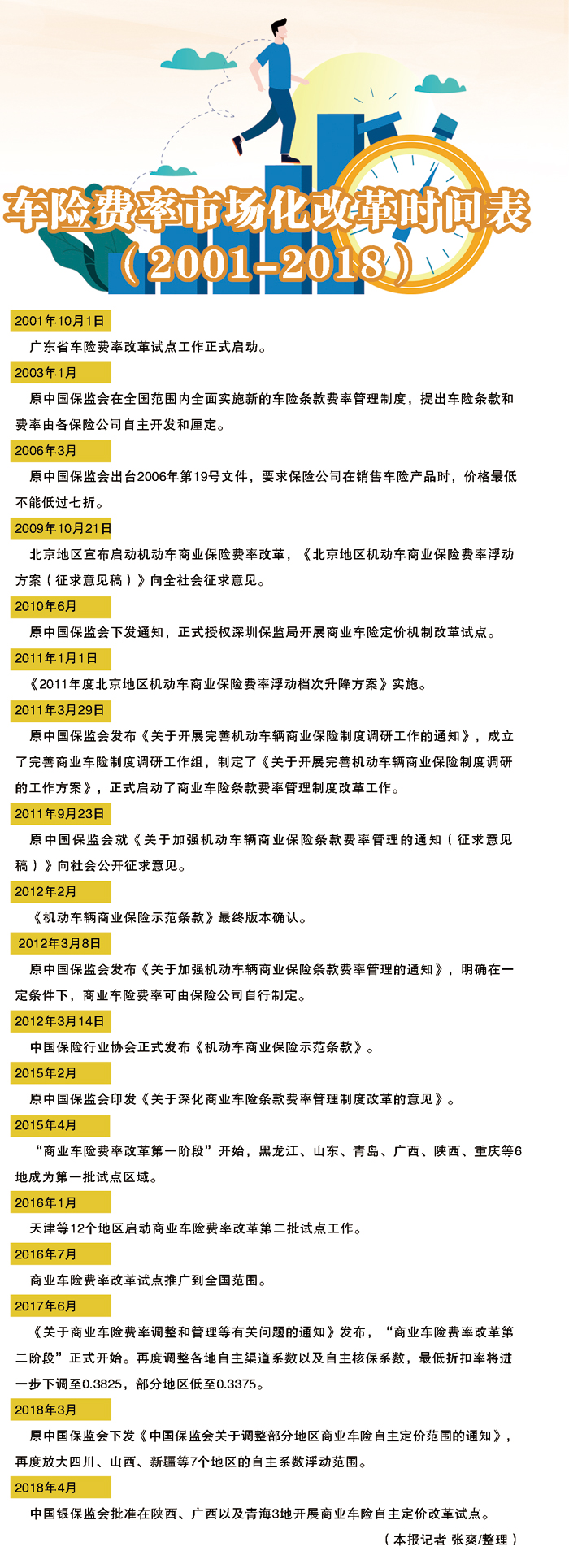

时间迈过千禧之年,中国加入世界贸易组织按下了国内商业车险费率市场化改革的启动按钮。

当时的承诺之一是允许外资保险公司进入中国市场,因此,与国际市场规则接轨成为保险行业迟早要面临的挑战。

2001年10月,原中国保监会在改革开放的最前沿广东省启动了车险费改的第一次试点。随后,监管部门将车险条款费率的制定和修改权限进一步下放到各保险公司。各家公司开始根据从车(车型、车龄等)、从人(车主年龄、性别、驾龄等信息)风险因素厘定车险费率。

2003年,原中国保监会在全国范围内全面实施新的车险条款费率管理制度,提出车险条款和费率由各保险公司自主开发和厘定,原统颁条款废止。

但是,任何事情都有硬币的两面,没人预料到,对市场规律的尊重却使国内车险市场陷入了恶性竞争的泥潭。根据媒体报道,当时有公司打出了费率5折的优惠,而车险的赔付率一般情况下会超过60%,也就是说,每卖出一份保险,车险公司反倒要亏10%,这对车险业务的发展造成极为不利的影响。

中国人民大学统计学院教授孟生旺认为,当时出现这种偏差的原因是多方面的。一方面,保险公司数据准备不充足,而且数据质量有问题;另一方面,风险的识别能力、技术手段都有限。市场化改革的重要问题就是解决同质化产品,但是在技术准备不足的情况下,很难设计开发出满足各种各样不同需求的保险产品,所以,产品的同质化问题没有解决,保险公司的竞争只能是价格竞争。

2006年3月,在市场一片混乱之下,监管层终于出手。《关于进一步加强机动车辆保险监管有关问题的通知》发布,规定:自2006年6月1日起,所有折扣总和不得超过基准费率的30%,即“七折令”。从表面上看,保户们享受到的折扣少了,但实际上保户的利益只有在公司偿付能力足够的情况下才能保证。

但是,这也相当于收回了车险费率的自主权,宣告了第一次车险费率市场化的终结。

一场暴雨后,保险公司工作人员忙着查勘受损车辆。

保险查勘员为事故车辆拍照。

第二阶段:全面推进

“七折令”实施不久,中国保险行业协会发布了《机动车商业保险行业基本条款A款、B款和C款》,在费率、条款差异上非常小,用孟生旺教授的话说,这意味着中国车险市场进入统颁条款、统颁费率时代。

坚持8年之久的统颁条款使得价格恶性竞争得到一定遏制。然而,价格竞争的终止却推动了渠道竞争加剧,保险经营费用率居高不下,严重侵蚀了保险公司的利润空间。更重要的是,因为条款费率全国是统一的,保险公司没有激励机制创新的活力,整个市场犹如温水煮青蛙,消费个性化需求得不到满足。

2013年,十八届三中全会提出“使市场在资源配置中起决定性作用”。当全社会的市场化程度日益提高,车险费率重新市场化是必然的趋势。

2011年,央视曝光了车险经营中“高保低赔”“无责不赔”等霸王条款问题,引发无数车主共鸣。原中国保监会在经过调研之后,于2012年下发《关于加强机动车辆商业保险条款费率管理的通知》,新规叫停了“无责不赔”“高保低赔”的霸王条款,同时强化保险公司对投保人的风险提示义务,还顺便初步确定了市场化的车险定价原则,并提出了“三步走”的改革方案。霸王条款的问题得到了解决,但费率高度管制下,商业车险产品高度同质化问题又再度引发行业思考,新一轮商车险费改就这样被再度提上日程。

2015年4月,第二轮车险费率市场化改革启动。黑龙江、山东、青岛、广西、陕西、重庆等6个地区成为第一批试点区域。2016年6月费改在全国范围内推开。

改革以后,商业车险的费率包括三部分:基准纯风险保费,由中保协统一发布动态;附加费用率,主要是经营管理费用,由保险公司自行测算,上限不超过35%;费率调整系数,包括无赔款优待(NCD)系数、交通违法系数、自主核保系数和自主渠道系数等4个细分系数。

第一阶段的改革红利快速释放,监管破题、消费者获益、保险机构赔付成本下降,看起来市场各方面皆大欢喜。

但在实际操作中,商车险费率改革对保险公司在风险识别、风险定价、客户经营和资产配置方面提出很高的要求,很多中小险企为了获客打起了中介价格战,综合成本率居高不下,叫苦不迭。

然而,监管部门并未因此放缓深化商车险费率改革的步伐。2017年6月,原中国保监会发布了《关于商业车险费率调整和管理等有关问题的通知》,再度调整各地自主渠道系数以及自主核保系数,部分地区最低折扣率低至0.3375。

2018年,商车险费率改革迈出了历史性的一步。继3月再度放大四川、山西、新疆等地区的自主系数浮动范围后,中国银保监会于4月批准在陕西、广西、青海3地开展商业车险自主定价改革试点。

客观来看,断断续续持续了18年的商车险费率改革并未能彻底改变商业车险的定价逻辑,产品同质化和费率持续地板价导致的低水平费用竞争依然存在。

但市场化给车险业务带来的改变已经悄然显现。费改前,只有一部分财险公司在经营管理中运用风险保费、预估赔付率等精算技术与方法。改革后,绝大多数财险公司根据监管要求测算了基准保费,建立了风险模型之后与核保规则进行整合。无赔款优待系数这些先进概念的引进,使得车险赔付率下降,进而在成本管控、分摊上的优势显现了出来。同时,被推向市场化的车险业务更加重视客户,服务产品化的要求被提上日程,风险管理、自动定价、自动核保等环节得到进一步加强。

目前,谁都无法预测哪里会是商车险费率改革的终点,但可以肯定的是,它将在市场化改革的浪潮中不断向深水区挺进。

记者 史方舟/摄