来源:中国银行保险报时间:2022-09-29 09:03

□记者 房文彬

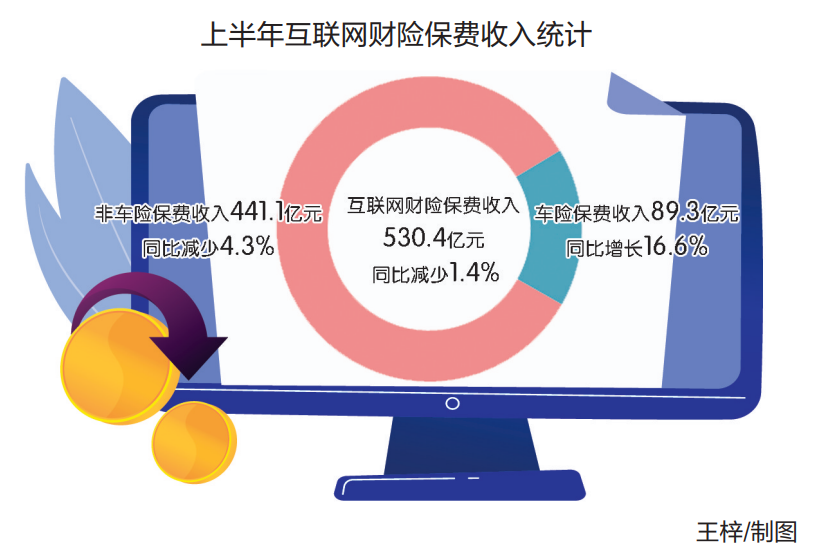

近日,中国保险行业协会发布《2022年上半年互联网财产保险发展分析报告》(以下简称《报告》)。据统计,上半年,共计73家财产保险公司开展互联网业务,累计保费收入530.4亿元,同比负增长1.4%。

《报告》显示,保险业充分发挥普惠和科技双重优势,持续探索保障社会民生的保险产品,推出可线上投保的企业经营中断险、信用保证保险、新市民专属保险等,助力中小微企业复工复产,满足新市民群体保险保障需求。《报告》认为,保险机构要在产品和服务供给、消费者权益保护、信息安全和线上风控等方面持续提升能力。

车险高速增长

上半年,互联网车险保费收入89.3亿元,同比增长16.6%,延续去年恢复性增长态势,增速进一步提升,高于行业整体车险10.4个百分点。

互联网车险快速增长得益于监管政策、保险公司战略倾斜、客户投保偏好等多重因素。一方面,近年来在银保监会大力推动车险市场及互联网保险规范发展、引导行业加速线上化转型大背景下,互联网车险在运营效率、客户体验方面具有天然优势,保险公司对互联网车险业务的投入逐步加大。另一方面,受新冠肺炎疫情和客户群体代际更迭影响,线上自主投保偏好正逐步显现。

上半年,96.8%的互联网车险业务集中在排名前十的保险公司,且业务增量主要来自平安产险、人保财险和国寿财险等头部公司。平安产险、太保产险、人保财险、泰康在线、国寿财险等5家公司合计市场份额76.1%,同比提升7.8个百分点。

随着车险综改推进和市场化竞争加剧,行业头部公司依托其客户、品牌和服务等方面多年的积淀,在车险线上化经营方面形成相对优势。

非车险首次负增长

上半年,互联网非车险保费收入441.1亿元,同比负增长4.3%,是十年来首次负增长,主要原因是意健险业务的大幅调整。意健险保费收入151.7亿元(其中健康险124.2亿元,意外险27.6亿元),同比负增长24.5%,较去年同期减少49.2亿元。其中,非车财产保险保费收入前五的公司市场份额合计75.6%,经营主体以传统大公司为主;意健险保费收入前五的公司市场份额合计74.1%,业务规模领先的众安保险和泰康在线贡献了约一半的市场份额。

互联网非车险主销产品比较集中,其中81.2%的保费收入来自保证保险(34.4%)、退货运费险(28.1%)和健康险(18.7%)等3个险种。

上半年,互联网保证保险保费收入151.5亿元,同比增长2.2%,仅平安产险保费收入占比就达69.8%。互联网健康险保费收入124.2亿元,较去年四季度有所恢复,但同比仍负增长23.2%。互联网退货运费险保费收入82.7亿元,同比增加28亿元、增速51.3%。退货运费险高增长与电商业蓬勃发展密切相关,特别是以直播电商为代表的新电商崛起带来了新的业务增量。

发展面临新问题新挑战

在互联网行业发展变革大背景下,互联网财产保险在发展中面临一些新的问题与挑战。

产品和服务供给有待丰富,需满足客户多元需求。受线上交易特点、风险控制能力等因素影响,互联网财产保险产品的责任和形态相对简单,服务使用率和体验空间仍有待提升。客户体验方面,需大力提升保险条款的通俗化和流程简便化。如何提升保险产品、服务和流程的“适老化”,如何让普通消费者看得明白、买得放心,是互联网保险创新和努力的方向。

消费者权益保护任重道远,需持续优化客户体验。例如,互联网健康险“首月×元”等不规范的营销模式偏离了创新发展初衷,亟须各经营主体重视。

数据信息保护的要求升级,需强化意识提升技术。各经营主体一方面要按照相关法律法规要求,遵循正当和必要原则收集、处理及使用个人信息,重视信息安全和客户信息保护工作,不断完善数据管理制度;另一方面要发挥技术优势,在信息安全技术上不断精进、提升,升级和改造信息安全系统,提升数据和客户信息安全保护能力。此外,险企自有数据存在局限性,急需破解线上风控难题。

合规经营有序创新

目前,互联网财产保险仅占财产保险业规模的6.6%,未来发展空间巨大、前景广阔。同时,我国经济发展进入新常态,内外部环境相对复杂,强化监管、防范风险是互联网财产保险创新发展的前提。

《报告》认为,互联网保险要在充分汲取互联网行业追求极致客户体验、积极探索模式创新等优良传统基础上,遵循金融业发展规律,有序创新、合规经营。各经营主体应筑牢合规经营意识,真正理解监管政策背后的逻辑和实质,在监管红线范围内推动产品创新、服务创新和模式创新,促进行业健康持续发展。

互联网保险对行业数字化转型升级起到创新引领作用,不仅激发了行业创新活力,也加速了数字化转型速度。各经营主体要通过与互联网产业融合创新发展,提供覆盖产品设计、定价、营销、服务、反欺诈等全流程线上化、数字化解决方案,为行业全面数字化转型提供丰富经验和可复制样本。

当前,保险新自营模式正在加速形成。《报告》建议,各经营主体在探索自营业务与互联网平台融合互通过程中,应坚守监管合规底线,机构持牌、人员持证,强化内容审核、销售人员资质管理等。

《报告》指出,当前,“80后”“90后”群体逐渐成为社会消费主力,了解和满足他们的真实需求是互联网保险未来发展的重要基础。同时,广大老年人群、乡村人群等正加速线上化、数字化,其保险产品和服务有一定差异性。真正洞察和满足消费者需求,提供匹配的保险产品和服务是决定互联网保险前途未来的关键所在。